Les gérants de Sociétés Civiles Immobilières ( SCI ) réalisent, parfois, de gros travaux dans leur immeuble, pour satisfaire les exigences des locataires… Pour optimiser la gestion de votre patrimoine, nous allons voir ce qui est déductible et ce qui ne l’est pas du résultat fiscal lorsque les revenus de votre SCI sont imposées selon les règles des revenus fonciers. Les charges déductibles pour les SCI soumises à l’impôt sur les sociétés (IS) Dans le cadre d’une société civile immobilière soumise à l’impôt sur les sociétés (IS ), c’est la société qui doit effectuer le paiement de l’impôt à des taux différents en fonction des revenus.

Avec l’IS, les charges exposées dans l’intérêt de la SCI sont déductibles de son bénéfice, c’est-à-dire, les frais relatifs à l’acquisition des immeubles (droits d’enregistrement, frais de notaire, frais d’agence, etc.), les amortissements réalisés et les frais de gestion des biens (les frais d’agence, les charges de copropriété, les travaux, etc.). En ce qui concerne les SCI soumises à l’IR ce sont les règles de déduction des charges afférentes aux revenus fonciers qui s’appliquent.

La déduction de toutes les charges engagées dans l’intérêt de la SCI. Toutes les charges engagées dans l’intérêt de la société sont déductibles.

C’est également le cas pour les travaux de construction et d’agrandissement, qui seront déductibles fiscalement par l’intermédiaire de l’amortissement. Ce déficit est en plus déductible des bénéfices des années suivantes! Celle-ci concerne le mode de calcul de la plus-value en cas de revente du bien. Comment puis-je déduire les provisions pour.

Par exemple, votre SCI peut amortir le prix d’achat de l’immeuble, les travaux de reconstruction et d. Imposition SCI : frais déductibles. La SCI peut déduire certains frais dans son résultat imposable.

Ce résultat est fonction des recettes, comme les loyers perçus, et des charges. IS et déduction des frais d’acquisition Dans une SCI imposée à l’IR, les frais d’acquisition des immeubles ne constituent pas une charge fiscalement déductible.

Ces frais s’inscrivent alors au bilan de la SCI et augmentent d’autant le prix d’acquisition des immeubles. Alors, maintenant, la question est tranchée : en direct, ou par l’intermédiaire d’une SCI ou Société Civile Patrimoniale, un immeuble de jouissance ne peut en aucun cas générer des revenus et donc aucune charge n’est déductible.

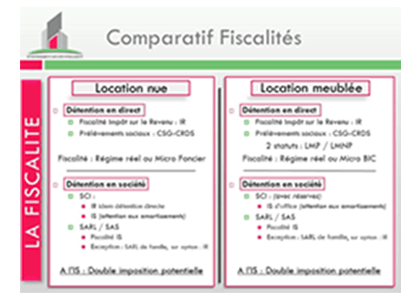

Les dépenses déductibles pour les SCI assujetties l’IR. La création d’une SCI est un outil patrimonial couramment utilisé dans le cadre d’opérations immobilières. Cette société est soumise à une option fiscale entre l’Impôt sur les Sociétés et l’Impôt sur le Revenu.

Le mode de détermination du résultat étant quelque peu différent dans ces deux régimes, il est intéressant de connaitre quelles charges sont déductibles fiscalement si vous avez opté pour l’impôt. Les règles de détermination du bénéfice imposable sont développées dans la partie impôt sur les sociétés. Une SCI à l’IS dont le bénéfice est de 50. Ce qui permet de réduire le bénéfice imposable de la SCI.

Règles de déductibilité des charges. Les SCI imposées à l’IR ne peuvent déduire des charges que de leurs revenus fonciers.

Chaque dépense doit avoir été supportée par le propriétaire au cours de la même année d’imposition et dans l’objectif d’acquérir ou conserver vos flux de revenus. Quoi qu’il en soit, l’amortissement d’un immeuble dans une SCI à l’IS est déductible de son résultat. Par conséquent, le bénéfice imposable et le montant de ses impôts se voient réduits.

C’est donc une vrai opportunité de diminuer vos impôts si vous investissez par exemple sur un projet en rénovation avec de gros travaux. Néanmoins, la cession d’un immeuble par une SCI soumise à l’impôt sur les sociétés est très lourdement taxée. Ainsi, la plus-value est pleinement imposable, sans possibilité d’exonération et les amortissements pratiqués viennent majorer le montant de celle-ci.

En outre, le déficit ne peut être imputé sur le revenu des associés. A certaines exceptions près. Au terme de chaque exercice comptable, l’entreprise doit calculer le montant de son résultat fiscal avant de le transmettre à l’administration fiscale.

Charges déductibles : quelles sont les règles ? Certaines des charges engagées par l’entreprise et constatées en comptabilité sont déductibles de ce résultat. La différence de 9€ est une charge non déductible (à réintégrer).

SCI IR ou IS, les abattements des prélèvements sociaux Il est à noter que le taux d’abattement sur les prélèvements sociaux est important sur les dernières années (de la ème à la ème année). A condition que celà soit lié à l’acquisition et la conservation des revenus.

Il n’y a pas d’amortissement à proprement parler mais une déduction directe de la charge engagée pour son montant global. Ainsi, concrètement, les travaux d’entretien et de réparation concernent la. Les SCI ou sociétés civiles immobilières, obéissent à des règles fiscales particulières. En effet, leur imposition diffèrent fortement selon qu’elles soient soumises à l’impôt sur le revenu (IR) (translucidité fiscale) ou à l’impôt sur les sociétés (IS).

Les revenus fonciers et les charges déductibles dans une SCI soumis à l’IR et à l’IS Pour le cas d’une société civile immobilière soumise à l’ impôt sur le revenu, seules les charges se rapportant aux immeubles sont déductibles des rentes foncières. Lorsque la SCI est soumise à l’IR, les associés voient leur quote-part de résultat imposée à l’IR dans la catégorie des revenus fonciers, et ce même s’ils n’ont pas été effectivement appréhendés.

Les associés sont imposés sur les dividendes reçus, mais ces derniers ne sont versés qu’une fois que la SCI a payé l’impôt sur les sociétés, sur le bénéfice net d’impôt.

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.