Créez votre SARL en Ligne. Vos statuts en moins de minutes. Assistance Gratuite! Service Développé par des Avocats. L’imposition des dividendes versés à une personne morale. En principe, l’imposition des dividendes versés à une entreprise soumise à l’IS se fait comme celle des bénéfices de la SARL. L’IS sur les dividendes peut être réduit à % sous certaines conditions.

Le dividende est une somme d’argent versée aux associés d’une SARL après paiement de l’impôt sur les sociétés. Une société qui réalise au cours d’un exercice un bénéfice peut l’affecter, à certaines conditions, sous forme de dividendes distribuables à ses associés en fonction de la part du capital social qu’ils détiennent. Tout d’abor opter pour une SAS ou une SARL est sans conséquence sur la méthode d’ imposition des dividendes.

C’est le niveau des charges sociales qui va différer en fonction du statut des associés. Quelle imposition des dividendes pour une personne morale? Le régime fiscal pour les dividendes est désormais celui de la flat tax.

Une partie des dividendes perçus par le gérant majoritaire d’une SARL peut être assujettie aux cotisations sociales prévues pour les travailleurs non salariés. Imposition des dividendes. La transformation d’une SARL en SAS (par exemple) peut avoir un impact significatif eu égard à l’imposition des dividendes.

En effet, cette transformation permet, notamment, d’échapper aux cotisations sociales sur les dividendes. Depuis peu, ils sont également soumis aux cotisations sociales lorsqu’ils dépassent % du capital social et qu’ils sont versés à un gérant soumis au statut des travailleurs non salariés (TNS).

La part des revenus distribués n’excédant pas le seuil de % du capital social n’est pas soumise aux cotisations sociales. En revanche, un prélèvement social au taux de 1% est applicable. La somme reçue après abattement de % sera ensuite soumise au barème progressif de l’impôt sur le revenu. Lors de la déclaration.

Aucun retraitement extra-comptable n’est dans ce cas à opérer. Avec l’apparition de la flat tax, ce mécanisme ne change pas et les dividendes de SARL restent soumis à paiement des cotisations sociales, qui viennent donc s’ajouter aux 30% de la flat tax.

La fiscalité des dividendes perçus par un gérant majoritaire de SARL (et par les bénéficiaires relevant du RSI en général) est donc très lourde. Un créateur d’entreprise, désireux de se rémunérer par des dividendes, à tout intérêt à choisir une forme sociale lui permettant d’échapper aux cotisations sociales sur les dividendes.

Ce nouveau dispositif modifie la base de calcul et pose donc la question de l’optimisation fiscale supportée par les dirigeants. Ce dispositif permet d’éviter la double imposition des bénéfices correspondants.

Sur la partie des dividendes qui n’est pas soumise aux cotisations sociales, la flat tax de 30% s’applique normalement (impôt sur le revenu et prélèvements sociaux). Le taux de cotisation sociale pouvant atteindre % du montant des dividendes en fonction du montant total des rémunérations et dividendes.

Ces revenus sont soumis au prélèvement forfaitaire unique ou, sur option, à l’impôt sur le revenu après un abattement de %. En tant qu’actionnaire de SOKOA, et si vous êtes résident fiscal français, cela concerne vos dividendes. Ils sont désormais imposés de plein droit au taux de 180%. Les explications ci-après. Une SARL, ainsi qu’une EURL ayant volontairement opté pour ce régime, est soumise à l’impôt sur les sociétés (IS).

Après l’impôt sur les sociétés, le résultat de la SARL ou EURL est le sujet d’une distribution prenant la forme de dividendes imposables à l’IR (impôt sur le revenu). Toutefois, le contribuable peut opter pour le régime antérieur. Seules les SARL soumises à l’impôt sur les sociétés peuvent servir des dividendes, celles imposées sur le revenu ne le peuvent pas.

Pour servir un dividende, la société doit faire un profit (un bénéfice distribuable) ou avoir une trésorerie suffisante provenant de bénéfices antérieurs par exemple. L’associé personne morale détenant au moins % de la société distributrice peut bénéficier d’une exonération de % du montant des dividendes.

Vous êtes dirigeant non salarié de votre SARL et la taxation sociale des dividendes vous donne des boutons ? Mais ne commettez pas l’erreur de basculer vers une SAS et un statut salarié : vous serez perdant dans tous les cas de figure. Tous les dividendes ne subissent pas les cotisations sociales des indépendants, l’imposition de dividendes pouvant rester une "simple" imposition aux prélèvements sociaux.

Et aux dividendes qu’il perçoit directement s’ajoutent ceux versés à son conjoint (époux ou partenaire pacsé) et à ses enfants mineurs. Dividendes du gérant.

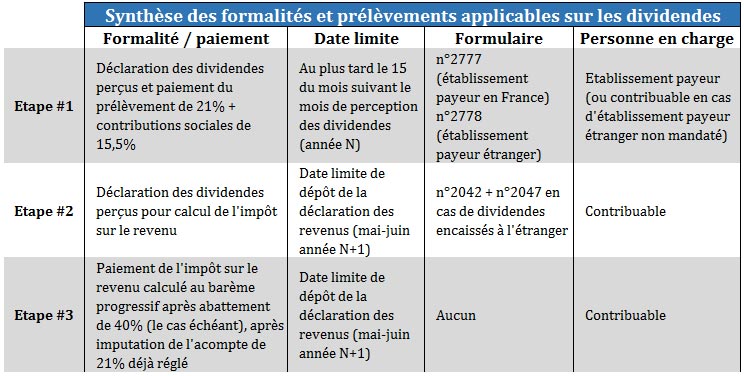

La SASU reverse ces prélèvements sociaux à l’administration fiscale lors de la déclaration fiscale « Prélèvement et retenue à la source dus sur les revenus distribués » qu’elle doit réaliser.

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.