Régime fiscal du loueur en meublé professionnel (LMP) Les revenus que vous tirez de la location de locaux meublés, en tant que loueur en meublé non professionnel (LMNP), sont soumis au barème. Quelle fiscalité pour la location meublée professionnelle?

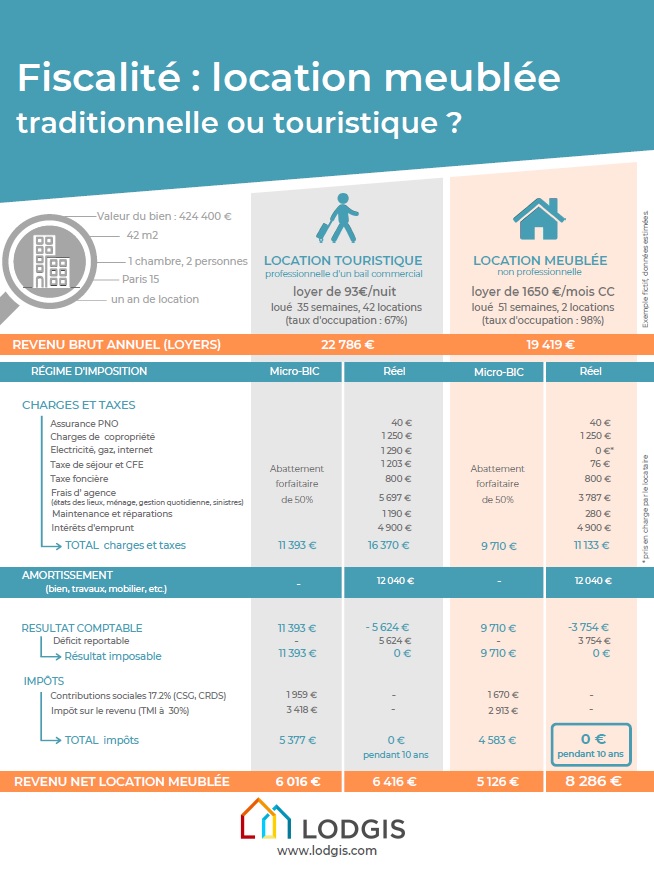

Dans le cadre d’une activité de location meublée professionnelle (LMP), les recettes locatives sont imposées au régime réel d’imposition. Ainsi, le bailleur peut déduire les charges et l’amortissement du montant de ses recettes, ce qui a pour avantage de diminuer le montant des recettes imposables. La fiscalité de location meublée en régime réel. L’imposition de la fiscalité de location meublée en régime réel permet des déductions de l’ensemble des charges.

Parmi ces dernières, le droit de mutation et l’amortissement de la location meublée selon sa valeur en dehors de celle de son terrain. En règle générale, le taux d’amortissement est estimé à 2% par an.

La location d’un appartement meublé à titre habituel est considérée comme une activité commerciale. Les revenus nets ne rentrent pas dans la catégorie des revenus fonciers, comme la location d’un bien immobilier nu, mais sont imposés dans la catégorie des Bénéfices Industriels et Commerciaux (BIC). Quel que soit son régime juridique et la nature de la location meublée, le propriétaire-bailleur est soumis à un régime fiscal spécifique.

En effet, contrairement à la location nue, soumise au régime des revenus fonciers, la location meublée est soumise au régime des BIC (bénéfices industriels et commerciaux). Fiscalité et gestion du patrimoine Location meublée non professionnel (LMNP) Un logement meublé peut être loué à usage de résidence principale du locataire ou de manière saisonnière à une clientèle de passage.

Quels sont les avantages de la location meublée et quelle est la fiscalité applicable ? Prudence donc s’agissant des locations saisonnières ! Une SCI qui loue en meublé pendant trois ans consécutifs est passible de l’impôt sur les sociétés, même si les locations sont courtes. L’impôt sur les sociétés peut alors se. Le régime fiscal simplifié « micro » : avantage à la location meublée!

Que vous louiez en vide ou en meublé, un régime simplifié pour la déclaration d’impôt existe. Celui de la location meublée (micro-BIC) est bien meilleur. D’une part, l’abattement avant impôt est de 50% contre 30% pour le vide (micro-foncier).

Cela engendre une économie énorme puisque vous y gagnez impôt et prélèvements sociaux. D’autre part, le plafond pour pouvoir opter pour ce régime est de 15. La TVA sur location meublée est en principe exonérée pour des logements à usage d’habitation.

En effet, les revenus de la location meublée sont fiscalement considérés comme des bénéfices industriels et commerciaux(BIC) et peuvent ainsi bénéficier du régime micro-BIC. Votre abonnement a bien été pris en compte. Vous serez alerté(e) par courriel dès que la page « Location meublée ou vide : quelles différences ? Dans le cas contraire, l’administration fiscale retiendra % du loyer total comme revenant à la location des meubles.

Dans les deux cas, le revenu locatif affecté aux meubles est considéré comme un revenu mobilier et est soumis à une taxation séparée au taux de %. Que ce soit du meublé géré ou diffus - touristique ou non - les revenus tirés de la location meublée sont soumis à l’impôt sur le revenu (IR) dans la catégorie des prestations de services relevant. La location meublée peut faire l’objet d’ une fiscalité spécifique qui s’avère avantageuse pour le propriétaire-bailleur.

Les bénéfices tirés d’une location meublée sont considérés comme une activité commerciale. Louer un meublé à titre non professionnel : les conditions. Les revenus tirés de la location meublée vont être considérés par l’administration fiscale comme des Bénéfices Industriels et Commerciaux (BIC). Ils devront donc être traités comme tels lors la détermination de leur imposition.

Ce régime permet de bénéficier d’un abattement de 50% (d’un montant minimum de 305€) au titre des charges supportés dans le cadre de l’activité de loueur meublé. Des loyers plus élevés, un bail souple et surtout une fiscalité très intéressante : pas étonnant que location meublée ait le vent en poupe.

Pourtant, la vigilance s’impose, en cas de revente du bien notamment. En louant en meublé, vous n’êtes plus soumis au régime fiscal des revenus fonciers.

L’activité est considérée comme une activité commerciale qui entre dans la catégorie des BIC (bénéfices industriels et commerciaux). Cela concerne toute location meublée, qu’elle soit saisonnière, à un étudiant, par le biais d’AirBNB… La première question à se poser pour comprendre la fiscalité est la suivante : est-ce un bien loué vide ou un bien loué meublé ? Cet article traite de la fiscalité pour les locations meublées.

Dans le cas d’une location non meublée, le propriétaire est imposé à l’impôt sur le revenu dans la catégorie des revenus fonciers, qui s’ajouteront à ses autres revenus, notamment son salaire.

Aucun commentaire:

Enregistrer un commentaire

Remarque : Seul un membre de ce blog est autorisé à enregistrer un commentaire.